به گزارش خبرنگار ایبِنا، به کسر یا نسبت میزان مبلغی از درآمد خالص شرکت که به سهامداران آن پرداخت میشود "نسبت پرداخت سود تقسیمی یا نقدی" میگویند. این درصدی از سود (Earning) پرداختی به سهامداران از طریق سود تقسیمی یا نقدی است. میزان مبلغی که به سهامداران پرداخت نمیشود، سود انباشتهای است که صرف عملیات اصلی شرکت و توسعه آن می شود. گاهی برای سهولت به نسبت فوق "نسبت پرداخت (Payout ratio) نیز میگویند.

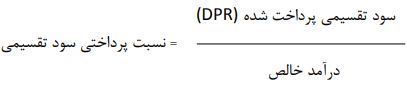

فرمول و چگونگی محاسبه نرخ پرداخت سود تقسیمی :

با تقسیم سود تقسیمی سالیانه هر سهم (DPS) به سود هر سهم (EPS) و یا از تقسیم سود نقدی بر درآمد خالص نسبت پرداخت سود تقسیمی و یا نسبت سود نقدی پرداختی بدست میآید.

و یا نسبت مزبور را میتوان از طریق فرمول زیر به دست آورد.

![]()

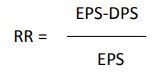

بر مبنای هر سهم "نسبت حفظ و نگهداری" را میتوان به صورت زیر نوشت:

که در آن سود هر سهم = EPS و سود تقسیمی یا نقدی هر سهم = DPS است.

نکته مهم برای یادآوری آنست که نسبت سود تقسیمی که به سهامداران پرداخت میشود (DPR) مبیین آنست که چه مقدار پول یک شرکت به سهامداران آن برگشت شده و چه مقدار در دست شرکت باقی مانده تا برای رشد سرمایهگذاری مجدد شود و یا برای پرداخت بدهی و یا اضافه کردن به ذخایر نقدی (سود انباشته و ذخیره ها) از آن استفاده شود.

در تفسیر و تعبیر نسبت پرداخت سود تقسیمی یا نقدی باید ملاحظات چندی را لحاظ نمود که مهمترین آن سطح "بلوغ" (maturity) و کمال سازمانی یک شرکت است. برا یک شرکت نوپا که برای رشد و شکوفایی در صحنه رقابت جهتگیری کرده و هدفش بسط و توسعه و عرضه محصولات جدید است و تلاش دارد بازارهای جدیدی را تسخیر کند و بر سهم و قدرت بازار خود بیفزاید، باید انتظار داشت که تمام یا بیشتر سود خود را صرف سرمایهگذاری مجدد کند و لذا نسبت پرداختی ناچیز و یا صفر داشته باشد. بنابراین، نسبت پرداخت (PR) برای شرکتهایی که تمامی درآمد خالص خود را به صورت سود تقسیمی و نقدی میپردازند ۱۰۰ درصد و برای شرکتهایی که سود نقدی نمیپردازند صفر درصد است.

از طرف دیگر، شرکتهای صاحب نام و با سابقه و قدر مثل اپل که اکثراً سود نقدی ناچیز یا صفر دارند وقتی به نقطهای از رشد میرسند سود تقسیمی یا نقدی میپردازند. در همین اپل در ۲۰۱۲ بعد از آنکه حدود ۲۰ سال سود تقسیمی نمیپرداخت، تعویض مدیرعامل و نگرش جدید در "سیاست سود نقدی" شرکت باعث شد بین سهامداران خود سود تقسیمی توزیع کند.

پایداری سود تقسیمی و نقدی:

همچنین "نسبت پرداخت" برای ارزیابی پایداری سود تقسیمی مفید است. شرکتها به شدت برای کاهش سود تقسیمی از خود رغبتی نشان نمیدهند، چرا که این امر قیمت سهام آنها را کاهش میدهد و انعکاسی از ضعف مدیریت است. نکته مهم آنست که سرمایهگذاران در مورد انتظارات سود آتی شرکتها دیدی آیندهنگر بجای گذشتهنگر به نسبت پرداخت داشته باشند. روند بلند مدت نسبت پرداخت نیز از اهمیت خاصی برخوردار است.

افزایش پیوسته این نسبت میتواند گویای آن باشد که کسب و کار مزبور مرحله بلوغ را رد کرده و از سلامت و بنیه خوبی بهرهمند است و برعکس سود تقسیمی جهشی میتواند به معنی عدم پایداری آن بحساب آید.

چگونه نسبت پرداخت بکار گرفته میشود : مثال

شرکتهایی که در پایان دوره مالی خود سود ساختهاند میتوانند آن را در راههای گوناگونی صرف کنند. آنها میتوانند بخشی از آن را بین سهامداران توزیع کنند و بخشی را برای رشد و بسط و توسعه شرکت و کسب و کار خود به کار گیرند. سهمی و بخشی از آن سود که شرکت انتخاب میکند تا به سهامداران بپردازد با "نسبت پرداخت" اندازهگیری میشود. در سوم ژانویه ۲۰۲۲ ، EPS یا سود هر سهم اپل ۵.۶۷ دلار بود که به ازای هر سهم ۰.۸۷ دلار سود نقدی پرداخت کرد. بنابراین با تقسیم ۰.۸۷ بر ۵.۶۷ داریم ۱۵.۳درصد که "نسبت پرداخت" سهم اپل است.

عموماً محاسبه نسبت مزبور بر مبنای هر سهم محاسبه میشود، مثل مثال بالا. بنابراین برای بدست آوردن آن نسبت باید سود تقسیمی یا نقدی سالیانه هر سهم عادی بر سود هر سهم (EPS) تقسیم کرد.

سود تقسیمی پرداختی در مقابل بازدهی سود تقسیمی:

وقتی این دو معیار را با یکدیگر مقایسه میکنیم، این نکته مهم است که بدانیم "بازدهی سود تقسیمی" آنچه به شما میگوید آنست که چه نرخی از بازده به شکل سود تقسیمی نقد به سهامداران تعلق میگیرد، ولی "نسبت سود تقسیمی پرداختی" مبیین آنست که چه مقدار از عایدی خالص شرکت بعنوان سود تقسیمی پرداخت شده است.

در حالیکه بازدهی سود تقسیمی عموماً شناختهتر و با وسواس و دقت بررسی شده است، بسیاری بر این باورند که نسبت سود تقسیمی پرداختی نماگر بهتری برای تواناییهای توزیع سود تقسیمی توسط شرکت بطور منظم و پیوسته در آینده به حساب میآید. نسبت سود تقسیمی پرداختی به شدت به "جریان نقد (cash flow) شرکت مرتبط است.

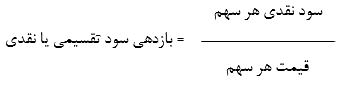

بازدهی تقسیمی نشانگر آنست که چه مقدار یک شرکت در طول یکسال از پولی که سهامداران بابت خرید سهم شرکت پرداخته اند در قالب سود نقدی و تقسیمی بدانها برگردانده است.

همانطور که در یادداشتهای قبلی اشاره شد بازدهی مزبور بصورت درصد بیان می شود و نه یک میزان و مبلغ به تومان. این امر باعث سهولت آن میشود که ببینیم چه مقدار بازده به ازای هر تومان (هر واحد پولی) سرمایهگذاری شده توسط سهامدار از طریق سود تقسیمی یا نقدی بدست او میرسد. بازدهی مزبور از رابطه زیر بدست میآید:

میبینید که چگونه افزایش قیمت سهم درصد بازدهی سود تقسیمی را کاهش می دهد و برعکس اگر قیمت سهم کاهش یابد بازدهی مزبور افزایش می یابد.

یک نسبت سود تقسیمی پرداختی همیشه نزد سرمایه گذاران فعال ارزشمند تلقی نمیشود. معمولاً یک نسبت سود تقسیمی بالا میتواند حکایت از آن داشته باشد که شرکت بر چهره اوضاع و احوال به وضعیت خود در مقابل دیدگان سرمایهگذاران با پیشنهاد و عرضه سود نقدی افراطی و مبالغه آمیز نقاب زده است و به همین سادگی باید گفت شرکت طرحی ندارد تا بطور جسورانه "سرمایه در گردش" (Working Capita) را بسط و توسعه دهد.

احمد یزدان پناه / عضو هیات علمی دانشگاه الزهرا(س)