به گزارش خبرنگار ایبِنا، در دو یادداشت قبلی که مقدمهای بودند برای بحث محوری ما یعنی خلق اعتبار (پول) توسط بانکهای تجاری، به مباحث «بانک چیست» و «عمدهترین وظایف و اصول بانکهای تجاری» اشاره کردیم.

مراد ما در این یادداشت شرح مختصر قدرت و توانایی بانکها در خلق اعتبار یا پول است که اگر بخواهیم وظایف و نقشهای بانکها را درعمل خلاصه کنیم میتوان گفت عمدهترین آنها عبارتند از:

۱- حفظ و حراست از پول

۲- انتقال پول

۳- خلق پول

مطالعات، عملیات، معاملات و تجربه بانکداری گواهی بر این واقعیت مهم هستند که ارزش پولهای سپرده گذاری شده از پولهای نقد (اسکناس و مسکوکات) برداشت شده بسیار بیشتر است.

امروزه، معاملات نقدی سهم بالنسبه کوچکی از کل معاملات بانکی را تشکیل میدهند.

در اصطلاح بانکداری بدان «نسبت نقدینگی» Liquidity ratio میگویند. فرض کنید نسبت مزبور ۱۰ درصد باشد. این بدان معنی است که برای هر ۱۰۰ ریال (برای سهولت بحث و احترام به ریال اعداد فرضی و کوچک و با واحد ریال آورده شدند) سپرده گذاری شده، فقط ۱۰ ریال احتمالاً به شکل نقد مورد تقاضا قرار میگیرد. بقیه با تبدیل و کاربرد به چک یا کارت اعتباری و ... در معاملات نقدی «واقعی» دخالتی ندارند و به آسانی و صرفاً در تعدیلات مانده حسابهای پس انداز و جاری مردم ظهور و بروز میکنند.

این نسبت نقدینگی LR است که بانکها را قادر میسازد که سوددهی داشته باشند چراکه این نسبت است که آنها را توانا میسازد که به قرضگیرندگان با نرخ سود یا بهره وام و تسهیلات دهند.

مسلم است هرچه نرخ نقدینگی کمتر باشد توانایی بانکها برای قرضدهی بیشتر میشود و عرضه پول در جامعه افزایش و فزونی میگیرد. اگر یادتان باشد در یادداشت قبل گفتم اقتصاددانان و اقتصادخوانان شاخه پول و بانک میگویند «هر وامی سپردهای را خلق میکند.» واقعیت شناخته شده دیگر آن است که سپردهگذاران به یکباره و یک زمان برای برداشت کل پول خود به بانک مراجعه نمیکنند. اگر به فرض، بانکی ۱۰ تریلیون ریال سپرده دارد، فقط ۱۰ درصد آن در یک روز خاص برداشت میشود و در این اثنا سپردههای دیگری به بانک سرازیر میشود.

از این رو، یک بانک برای پاسخگویی به تقاضای برداشتهای مشتریان خود فقط کافی است ۱۰ درصد از کل سپردههای خود را به صورت نقد نگه دارد و بقیه را قرض دهد. به درصدی از سپردهها که بانک برای اطمینان از ایمنی و مدیریت ریسک نقدینگی و به صورت نقد نگه میدارد «نسبت ذخیره نقد» یا «نسبت نقدینگی» (LR) میگویند. در یادداشت قبل به «سیستم بانکداری ذخیره کسری» اشاره شد که از اصول حاکم بر بانکهای تجاری است.

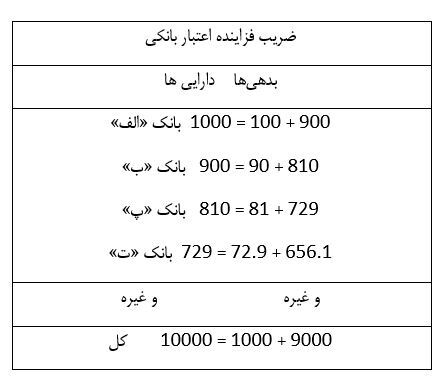

فرض کنید در صنعت یا بازار بانکداری کشوری ۴ بانک تجاری فعالند. بانک «الف» ۱۰۰۰ ریال سپرده نقد از مازاد درآمد مردم نسبت به مصرف آنها را بنام «پس انداز» جذب کرده است. با فرض LR مثال، او میبایست ۱۰ درصد آن را (۱۰۰ ریال) نقد نگه دارد و بقیه یعنی ۹۰۰ ریال دیگر را میتواند وام دهم باید شک کرد که وام گیرندگان وامها را بصورت نقد زیر تشک یا لوله بخاری نگه میدارند، لذا آن پولها به بانکها دیگر سرازیر میشوند. اجازه دهید برای سهولت بحث فرض کنیم تمام آن وجوه به حسابهای بانک «ب» واریز میشود. آن بانک از ۹۰۰ ریال واریزی در حساب سپردههای خود ۱۰ درصد را باید نگه دارد، ۹۰ ریال را و بقیه را وام میدهد. بانک «ب» هم به همین ترتیب از ۸۱۰ ریال کل سپردههای مردم ۸۱ ریال را نقد نگه میدارد و بقیه را وام و تسهیلات میدهد (مقصد ووام مهم است، برای بچه آوری، شرکت در یک راهپیمایی و مناسک مذهبی، ازدواج، گرفتن مدرکی دانشگاهی که نه به درد دنیا میخورد نه به درد آخرت، و یا به تعاونیهای تولیدی جوانان صاحب مهارت و ...) و سرانجام ۷۲۹ ریال بسوی بانک چهارم یا «ت» گسیل میشود. این قصه ادامه دارد تا ارزش سپرده نهایی به سمت صفر میل کند و بسیار کوچک شود. جدول زیر فرایند گفته شده در بالا را به نمایش گذاشته است.

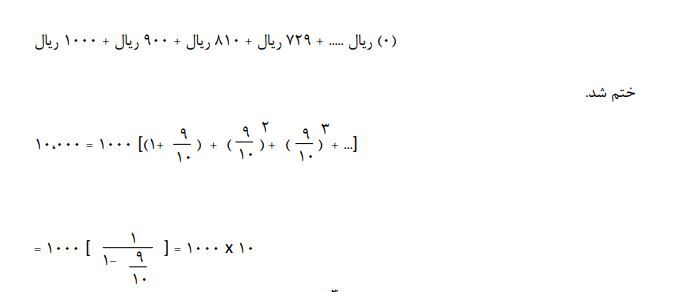

در سیستم بانکداری مثال ما ، کل سپرده ها (ΔD) ، از سپرده نقدی اولیه (ΔC) ، 1000 ریالی سرچشمه گرفت و به

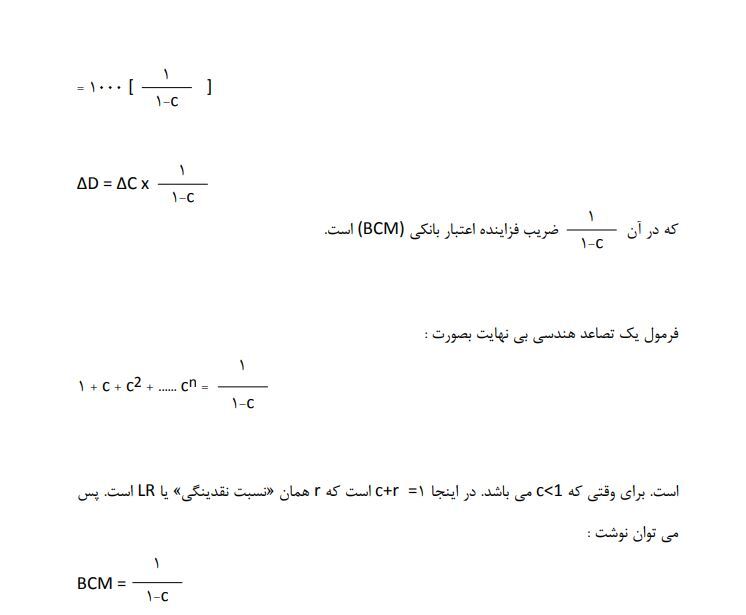

است. برای وقتی که c<1 است. در اینجا 1 = c+r است که r همان «نسبت نقدینگی» یا LR است. پس می توان نوشت:

BCM=۱/ (۱-c)

به عبارت دیگر، رابطه بین LR و ضریب فزاینده اعتبار بانکی عکس یکدیگرند.

در مثال ما، چون LR، ۱۰ درصد بود یا یک دهم، بنابراین ۱۰ = BCM است.

این بدان معنی است که هر یک ریال سپرده بانکی میتواند و قادر است یک بدهی ۱۰ ریالی در سیستم بانکی کشور خلق نماید که ۹ ریال آن «وام» است و فقط ۱ ریال آن پول نقد میباشد. این فرایند خلق و پول کی در ایستگاه توقف آرام میگیرد؟ و این کارخانه پول سازی بانکها چه وقت به «نقطه تعطیل» بنگاه میرسد؟ وقتی که آخرین افزایش در سپردهها آنقدر کوچک شده باشند که دیگر توان خلق وام جدید را نداشته باشند!

همانطور که نشان داده شد از یک سپرده کوچک با ضریبی تکاثری ۱۰ برابر آن پول پدید آمد. نکته مهم آنست که «سیستم» بانکی بعنوان یک کل توانسته و قدرت داشته تا این فرایند را بکار اندازد، وگرنه از عهده یک یا دو عنصر مجموعه یعنی یکی و دو بانک این کار بر نمیآید. یکبار دیگر به جدول بالا توجه کنید که هر بانک به تنهایی نسبت به پولهایی که دریافت میکند قرض کمتری میپردازد، ولی سیستم بانکی بعنوان یک کل بیشتر از آنچه بصورت نقد دارد قرض میدهد!

یک سپرده گذاری اولیه ۱۰۰۰ ریالی توانست یک بدهی ۱۰، ۰۰۰ ریالی خلق کند. یعنی با ۱۰۰۰ ریال از داراییهای نقد شونده یا با نقد شوندگی بانکی (نقد و ۹۰۰۰ ریال آن که طی قراردادی شامل مبلغ وام، نرخ بهره و چارچوب زمانی بازپرداخت وام در آن مشخص شده و نقد شوندگی کمتری دارد.)

در این راستا پل ساموئلسون (۲۰۰۹-۱۹۱۵) برنده نوبل اقتصاد در سال ۱۹۷۰، که کتاب ارزشمندش را مرحوم دکتر پیرنیا ترجمه کرده بود و در سال ۱۳۵۱ در درس «کلیات اقتصاد» به ما از آن درس میدادند میگوید: «سیستم بانکی بعنوان یک کل کاری میتواند انجام دهد از عهده هر بانک کوچک بر نمیآید، یعنی میتواند سرمایه گذاریها و وامها را به چندین برابر ذخایر جدیدی که پول نقدی آنها را خلق کرده بسط و توسعه دهد. حتی برای وقتی که از طریق هر بانک کوچکی که با آن سیستم که فقط با کسری از سپردههای خود میتواند وام دهی کند» (هم افزایی سیستمی). البته «نسبت نقد شوندگی» بانکها بعلت داشتن داراییهایی همچون اوراق قرضه دولتی، سهام، املاک و ساختمانها میتواند کاهش پیدا نماید و کارایی مدیریت بانکی را در شرایط اضطرار برای نقد شونده شدن آنها نشانگر باشد.

باید به محدودیتهای فرایند خلق اعتبار و پول هم پرداخت، چرا که برای مدیریت آن فرایند شناخت آنها ضروری است که میماند برای بعد.

احمد یزدان پناه/استاد دانشگاه الزاهرا (س)