به گزارش خبرنگار ایبِنا، گرچه بانکهای تجاری امروزه وقتی به اعطای وام میپردازند حجم عظیمی ازعرضه پول کشور را با خلق پول جدید بهوجود میآورند، ولی این به آن معنی نیست که آنها در خلق پول قیدها و محدودیتهایی ندارند. در راستای فرایند پدیده خلق اعتبار و پول توسط بانکهای تجاری همه عوامل مانند بخش مالی، خانوارها، کسب و کارها و دولت با محوریت و مرکزیت بانک مرکزی نقشی سازنده و یا بازدارنده و محدود کننده ایفاء میکنند.

۱- رفتار خانوارها و کسب و کارها

۲- ریسکهای ترازنامه بانک و تنظیمات (Regulations) و قواعد و مقررات و دستورالعملهای مربوطه (مثل اینکه بانک مرکزی مقرر میکند ترازنامه بانکها نمیتواند ماهانه ۱.۵ تا ۲.۵ درصد بیشتر افزایش پیدا کند وگرنه جریمه خواهند شد و درصد سپرده یا ذخیره قانونی آنها که باید نزد بانک مرکزی به ودیعه بگذارند از ۱۲ درصد به ۱۵ درصد افزایش مییابد و این یعنی محدودسازی قدرت خلق پول آنها)

۳- تأثیرات سیاست پولی و نقش بانک مرکزی

این عوامل اثرگذاری تعاملی و تأثیرگذاری متقابل بر هم دارند. در این یادداشت به دو عامل اول به طور اختصار میپردازیم و بحث عامل سوم میماند برای بعد.

بانکها وقتی میتوانند خلق پول کنند که وام بدهند. این امر یک پیش شرط و پیش نیاز دارد؛ اول اینکه برای اعتبار بانک باید تقاضایی وجود داشته باشد. مثل هر عرضه و تولید و خلق دیگری در مورد خلق پول هم تقاضا لازم دارد، دو عامل مهم در اینجا نقش آفرین ان؛ تقاضا برای اعتبار از بانک بهطور عمده بستگی به طرح و نقشه، آرزوها و خواستهها و تمایلات و انتظارات قرض گیرندگان دارد.

علاوه بر اینها، تمام قرض دادنها اجازه و توافق صریح و مشخص بانکها را لازم ندارند. برای مثال، کسب و کارها و بنگاهها از خطوط اعتبار بانکها استفاده میکنند. بانک بر پایه شناخت و اعتبار مشتریان دامنهای را برای قرض گرفتن آنها معرفی میکند. بانک مذکور به طور دقیق نمیتواند معین کند چه مقدار پول وام داده خواهد شد (و بنابراین چه مقدار پول خلق خواهد نمود.) تعداد تراکنشها به قدری زیادند که کنترل و تائید هر تراکنشی که خلق پول نموده غیر ممکن است. معمولاً اضافه برداشتهایی نسبت به ابتکارات قرض گیرنده رخ میدهد.

عامل دیگر آنست که قرض گیرندگان با مانده حساب خود چه میکنند. فرض کنید «الف» پولی را قرض گرفته تا با آن خانهای را از «ب» بخرد. او میخواهد به یک آپارتمان اجارهای نقل مکان کند. از آنجا که «ب» هنوز یک وام رهنی (Mortgage) دارد، او محل فروش آن ملک بدهی و دین خود را بازپرداخت میکند؛ لذا پول جدید خلق شده (لااقل بخشی از آن) محو و امحاء میشود. همچنین پول خلق شده میتواند منجر به افزایش مخارج شده و صرف کالاها و خدمات شوند.

اگر «ب» قبلاً وام رهنی خود را بازپرداخت کرده بود، میتوانست پول جدید بدست آورده خود را برای مقاصد دیگری صرف کند. در نتیجه و از این رهگذر پول مزبور مسیر خود را بسوی کسب و کارها پیدا نماید که بعنوان تأمین مالی مخارج و مصارف و ... در میآمد. بدین نحو پولهای خلق شده جدید موجبات تسهیل خرج بیشتر در اقتصاد را فراهم میآورند. اگر آن پول صرف کالاهای «وارداتی» شوند، پول سپرده گونه مزبور به خارج کشور رفته (در حساب بانکی صادر کننده) و عرضه پول منقبض و کوچک میشود. خلاصه آنکه: رفتار قرض گیرندگان و صاحبان حساب بر اندازه عرضه پول کشور اثرگذاری دارد.

بخش عمدهای از خلق پول خالص در سطح ملی بستگی به تمایلات مردم در بدهی داشتن، علاقه آنها به بازپرداخت بدهی هایشان، و میزان و وسعت خواست آنها در نگهداری وجوه خود در حسابهای پرداختی و پس انداز در بانکهای داخل کشور دارد. تمامی این موارد به نوبه خود به میزان زیادی بستگی به باور مردم درباره اینکه فردا چه میشود دارد و اینکه داراییها و درآمدهای خود را برای آن آینده ذخیره نمایند. «نااطمینانی» از آینده یکی از عمدهترین منابع بی ثباتی است. در شرایط خوب، وقتی قیمت مسکن بالا میرود، مردم بیش از حد خوشبین میشوند و بدهیهای سنگینی را تقبل میکنند. این امر توسط بانکها تشویق و ترغیب شده، لذا میبینیم در شرایط خوب معمولاً آنها در اعطای اعتبار دست و دلبازانه گوی سبقت از هم میربایند.

(مثلاً با نیروی محرکه بالا رفتن ارزش وثیقهای که دارید تشویق به بدهی سازی برای شما میکنند، خانهای که داشتید به لطف تورم برای وثیقه گذاری چند میلیارد شده). در مجموع، این امر به رشد قدرتمند اعتبار منجر شده و خلق پول را به دنبال دارد. اما وقتی اوضاع و احوال اقتصاد و اجتماع و چشم انداز مردم پر از دلهره و دلواپسی و دهشت زا باشد، نه تنها رغبتی برای تعهد بدهی جدید ندارند بلکه تمرکز آنها در بازپرداخت بدهیهای قبلی خود است. بانکها خطوط اعتبار خود را کاهش میدهند، زیرا ارزش وثایق فروپاشیده و آینده به نظر هولناک آمده و مردم روزهای سختی را برای خود پیش بینی میکنند. انقباض در اعتبارها و عرضه پول دست در دست هم هستند و پا به پای هم پیش میروند.

البته بانکها خودشان در شکل دهی تقاضا برای اعتبار بانکی نقش آفرین هستند. آنها با تعقیب سیاست اعتباری خاصی، تصمیم میگیرند به چه کسی قرض ندهند و به چه کسانی قرض بدهند و با چه شرایطی (نرخ بهره، کارمزد، دورههای زمانی بازپرداخت، میزان وثیقه و غیره). از آنجا که بانکها از محل قرض دهی درآمد زایی دارند، آنها تلاش در جذب قرض گیرندگانند و رقبای خود را دائم رصد و نظارت میکنند تا از صحنه رقابت وام دهی از لحاظ شرایط و نرخهای بهره رقبا عقب نمانند. چشم اندازهای آینده، ارزیابی ریسک و نرخ بهره بانک مرکزی، که بر هزینه وجوه بانکها اثرگذاری معنی دار دارند، همگی بر اقدامات آنها اثرگذاری شدید دارند. تمام اینها به نوبه خود بر تقاضا برای وام تأثیر دارند.

امروزه دومین عامل مهم اثرگذار بر پدیده خلق پول توسط بانکها ریسکهایی هستند که ترازنامه بانکها با آنها مواجه اند. وقتی بانکها با اعطای وامها خلق پول مینمایند آنها بایستی دو ریسک را مدنظر داشته باشند. اول، ریسکی است که حقوق صاحبان بانک (Equity) قادر نخواهد بود افت ارزشهای داراییها را جذب و در خود حل کند (وامهای بازپرداخت نشده و معوق و سایر محصولات مالی). این همان «ریسک توانگری مالی» (Solvency risk) یا ریسک توان پرداخت بدهی در بانکداری است. دوم، ریسکی است که بانک قادر نخواهد بود برداشتهای نقدی مشتریان را پاسخ دهد و یا پول آنها را به بانک دیگر منتقل نماید، و یا در کوتاه مدت وجوه بانک ته کشیده و تمام شده اند. این همان «ریسک نقدینگی» (Liquidity risk) یا نقد شوندگی در بانکها است. از آنجا که عجز و شکست و درماندگی بانک، در کل، و بطور وسیع پیامدهای ناگوار وسیع اجتماعی در پی دارد دولتها الزامات قانونی سفت و سختی برای توانگری مالی و نقدینگی بانک وضع و بانک مرکزی را بر اجرا و نظارت بر آنها را بطور جدی ملزم میکنند.

قبل از پرداختن به محور سوم بحث خلق پول یعنی «سیاست پولی» لازم میآید به دو موضوع مهم در این راستا یعنی «جذب ضرر و زیان ها» و «برداشت ها» اشاره شود.

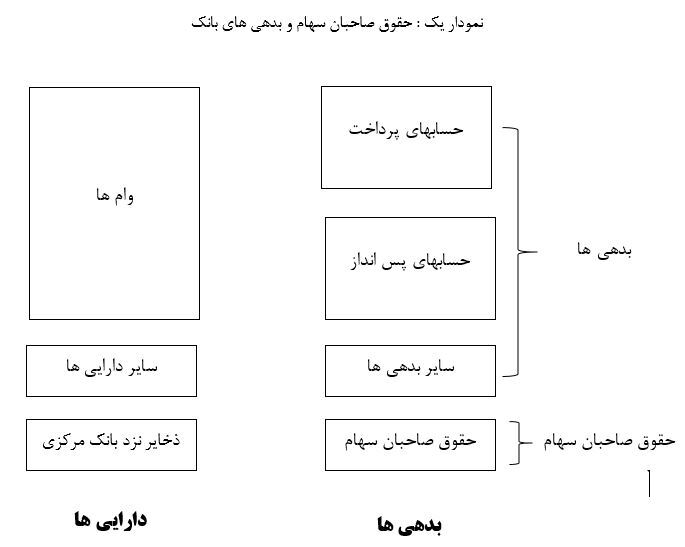

مثل هر کسب و کار و بنگاه اقتصادی و تجاری، بانکها هم وجوه و سرمایه موردنیاز خود را از ترکیب «بدهی» (استقراض) و «سهام» (حقوق صاحبان سهام) یعنی از پولی که سهامداران سرمایه گذاری میکنند، به علاوه سود انباشته، منهای ضرر و زیانها تأمین مینمایند.

آنچه بانکها منحصر به فرد میسازد آنست که بدهی آنها شامل سپرده بدهیهای صاحبان حسابها است که بعنوان پول در دست در جامعه دست به دست میشود. همانطور که بارها اشاره شد، بانکها این دیون و بدهیها وقتی وام اعطا مینمایند خلق و تولید میکنند، ولی آنچه بانکها باید از آن مطمئن شوند آنست که این بدهیها نباید بیش از حد و بطور افراطی نسبت به حقوق صاحبان سهام افزایش پیدا کند و با این وجود این «حقوق صاحبان سهام» است که زیان و ضررهای بانک را وقتی ارزش داراییهای او افت مینمایند جذب و هضم میکند. کفایت میزان حقوق صاحبان سهام این اطمینان را میدهد که دیون و بدهیهای بانک میتوانند بازپرداخت شوند و ضرر و زیانها و یا کاهش ارزش داراییهای بانک را منجر و منتهی به شکست و عجز و درماندگی مالی نمیسازند. شکست بانک میتواند تهدیدی جدی بر ثبات سیستم مالی کشور باشد، که نتایج ناگوار گستردهای برای جامعه بعنوان یک کل در بر دارد.

همزمان، سهامداران بانک ترجیح میدهند که بانک تأمین وجوه را بطور عمده از طریق بدهی بدست آورد، که معمولاً برای بانک نسبت به روش حقوق صاحبان سهام ارزانتر تمام میشود. مثل سایر کسب و کارها، مخارج بهرهای بانکها از مالیات معاف است.

به علاوه بخش اعظم بدهیها و دیون بانکها را سپرده گذاریهای بانک تشکیل میدهند. با بهکارگیری سپردههای بانکی توسط مشتریان برای پرداختها، آنها آماده شده اند تا تاوان کمتری را نسبت به سایر طلبکاران بپذیرند. این به آن معنی است در حالیکه سهامداران بانک علاقمند آن هستند که بانک بتواند ضرر و زیانها را جذب کند، همچنین آنها ترجیح میدهند که بخش بزرگی از بدهی به منظور افزایش بازده حقوق صاحبان سهام بکار رود. بنابراین، بانکها نیازمند آ هستند توازن درستی بین بدهی و حقوق صاحبان سهام برقرار سازند. این توازن (Balance) درست و مناسب لزوماً برای همه سهامداران یکسان نیست.

بحث در آینده ادامه پیدا میکند.

احمد یزدانپناه/ استاد اقتصاد دانشگاه الزهرا (س)