به گزارش خبرنگار ایبِنا، این یادداشت آخرین قسمت سریال خلق پول توسط بانکها است و میخواهیم ابتدا به اختصار به نقش «سپرده قانونی» (Reserves Requirement) و سپس به سومین و آخرین عامل مهم و عمده اثرگذار بر پدیده خلق پول بانکها، یعنی سیاستهای پولی اشاره کنیم.

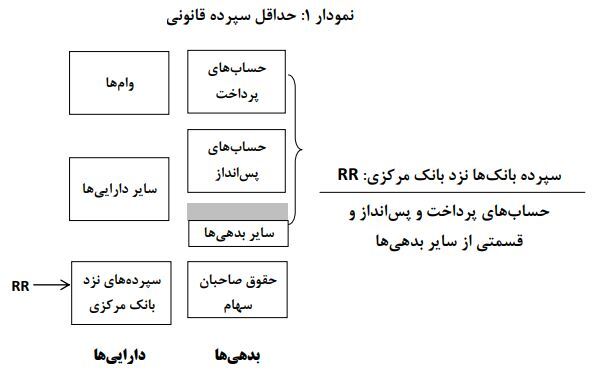

به موازات الزامات و تکالیف مربوط به نقدینگی، بانکهای مرکزی همچنین حداقل سپرده قانونی برای نظام بانکی تعیین و اجرا مینمایند این شامل نگهداری درصد حداقل معینی از ذخایر نسبت به سپردههای بانکی است که نزد بانک مرکزی ودیعه میشود (نمودار ۱ را ببینید).

گرچه سپردههای قانونی در حال حاضر نقش محدودی در بسیاری از کشورهای پیشرفته ایفا مینمایند و برای کنترل نقدینگی بانکها بکار نمیروند.

برای مثال، انگلستان اصلا این الزام قانونی را ندارد. در حوزه یورو هم درباره الزام مزبور تا حد زیادی سختگیری نمیشود. سپرده یا به تعبیری ذخیره ودیعهگذاری شده نزد بانک مرکزی (از نظر ثبت حسابداری این دو تعبیر تفاوت دارند. ذخیره بخشی از حقوق صاحبان سهام است و همراه بدهیها در سمت راست ترازنامه میآید در حالیکه سپرده قانونی بخشی از داراییها است) به هر حال ودیعه نزد بانک مرکزی، بطور میانگین، میبایست ۱ ٪ کل حساب پرداخت و سپردههای پسانداز، اوراق بدهی منتشره با کسر رسید حداکثر تا ۲ سال و تامین مالیهای بازار پول باشد.

یک سردرگمی حداقل سپرده قانونی نظام بانکی را احاطه کرده است، زیرا آنها در پی دستیابی و تحقق سه هدف گوناگون هستند. این ابزار سیاست پولی میتواند برای یک هدف احتیاطی (Prudential) و دوراندیشانه بکار گرفته شوند. تا این اطمینان را بدست دهد که بانکها داراییهای نقدشونده کافی برای برخورد با جریانات خروجی ناگهانی وجوه را دارند. بانک مرکزی همچنین میتواند سپرده قانونی بانکها را که نزد خود نگه میدارد را برای تاثیرگذاری مستقیم بر عرضه پول در اقتصاد بکار گیرد. سرانجام، بانک مرکزی میتواند از سپردههای قانونی نزد خود برای تسهیل و پیشبرد سیاست نرخ بهره استفاده نماید. نگهداری اجباری و الزامی و لازم اجرای سپرده و ذخیره نزد بانک مرکزی بدان معنی است که بانکها بایستی نرخ بهرهای را که بانک مرکزی برای آن سپردهها تعیین مینماید را بپذیرند. در کشورهای با اقتصادهای پیشرفته سپرده قانونی در حال حاضر تنها و صرفا برای هدف آخرین گفته شده به کار میرود.

تا چه حد و حدودی سپرده قانونی مذکور بازدارنده خلق پول در نظامی بانکی است؟ در بسیاری از کشورهای اروپایی چارچوب سیاست پولی جاری آنها بهگونهای ساخته و پرداخته شده که برای سپرده قانونی حدی در نظر نمیگیرند؛ بانکهای تجاری آزادند در مقابل وثایق معتبر و باکیفیت بالا از بانک مرکزی قرض بگیرند. این بدان معنی است که سپرده قانونی بطور مستقیم ابزاری برای بازدارندگی بانکها در خلق پول منظور نمیشوند، ولی دریغم میآید که نگویم گرچه در کشورهای پیشرفته بانکهای مرکزی دیگر از سپرده و ودیعه قانونی برای بازدارندگی و یا محدودسازی رشد اعتبار (پول)، چون گذشته استفاده نمیکنند، ولی این سپردهها و ذخیرهها به وظیفه خود به عنوان ترمزی غیرمستقیم برای خلق پول نظام بانکی از طریق نرخهای بهره بانک مرکزی عمل مینمایند.

آخرین عامل مهمی که بدان اشاره میکنیم آثار سیاست پولی بانکهای مرکزی بر خلق پول بانکها است. میخواهیم به اختصار نشان دهیم بهرههای وامهای اعطایی بانکها و بهرههای پرداختی به حسابهای پرداخت و پساندازها در بانکها بر خلق پول نظام بانکی چگونه اثرگذاری دارند. این نرخها بهره یا سود تحت تاثیر سیاستهای پولی بانک مرکزیاند. ابتدا اشارهای به اهداف و ابزارهای سیاست پولی لازم است و سپس میخواهیم به آثار سیاست پولی و اگر شد به «تسهیل مقداری یا کمی» QE (quantitative easing) بپردازیم.

اهداف، تمرکز و ابزار سیاستهای پولی در طول زمان با جابجایی خط و مرز بین سیاست پولی و سایر سیاستها، تغییر مینمایند. این درحالی است که ثبات داخلی (ریال) و خارجی (ارز) پول ملی همیشه هدف اصلی بانکهای مرکزیاند، و آنچه برحسب مقتضیات در طول زمان تغییر میکنند ابزارهای دستیابی به اهداف بانک مرکزی است. البته علاوه بر این هدفمحوری، بانکها مرکزی اهداف عمده دیگری را نیز تعقیب مینمایند، ازجمله مشارکت در اینکه کشور از یک رشد و توسعه بالا و پایدار و باثبات برخوردار باشد و اشتغال و ثبات مالی کشور به بهترین وجه تامین شود. برای مثال، از دهه ۱۹۸۰ در بسیاری از کشورهای اروپایی کنترل و مقابله با تورم به قول خودشان بهعنوان «جام مقدس» درآمده، یعنی برای کنترل و کاهش و «مدیریت تورم» و در نتیجه رفاه و آسایش مردم خود جدیترین اقدامات را اعمال میکنند و به «هدفگذاری» تورم به صورت منسجم محوریت دادهاند، به آن «جام مقدس» میگویند، چون روایت هست که حضرت مسیح در شام آخر با حواریون خود از آن جام نوشیده و لذا نماد و سمبل موضوع آرزو و هدف نهایی مردم و همگان (مثل تورمزدایی) شده است.

بانک مرکزی اروپا هدفش اطمینان از ثبات قیمتها با اثرگذاری نرخهای بهرهای است که با آنها موسسات مالی کسبوکار و معاملات خود را با یکدیگر انجام میدهند (نرخهای بهره بازار پول).

عمدهترین ابزارهای سیاست پولی در راستای آن اهداف عبارتند از:

۱) تسهیلات قاعدهمند (Standing facilities) [معمولا در بازار بین بانکی و با نرخ کوتاهمدت (شبانه)]

۲) عملیات و معاملات بازار باز (Open market transactions)

۳) سپردههای قانونی بانکها نزد بانک مرکزی (Reserve Requirement)

در گذشته بانکهای مرکزی برای محدودسازی رشد اعتبارات (پول) بیشتر از ابزارهای پولی مستقیم استفاده میبردند، ابزارهایی که امروزه در کل تحت عنوان ابزارهای سیاستی «احتیاطی کلان» (macro prudential) شهرت یافتهاند.

تسهیلات قاعدهمند این توانایی را میدهد که در مقابل وثایق معتبر و معین شده از ذخیرهها و سپردههای بانک مرکزی به صورت کوتاهمدت به اصطلاح (یک شبه یا شبانه) استقراض نمایند. (تسهیل و کارگشایی قرضدهی نهایی) و یا ذخیرهها و سپردههای خود را نزد بانک مرکزی سپردهگذاری کنند (تسهیل سپردهگذاری). نرخهای بهرهای که بانکها میپردازند یا دریافت میکنند معمولا بین دو حد بالا و پایین نرخهای بهره بازار پول است.

دومین ابزار مهم بانک مرکزی برای اعمال سیاست پولی خود به «عملیات بازار باز» معروف است. برخلاف تسهیلات قاعدهمند، در این عملیات و معاملات آغازگری کار با خود بانک مرکزی است. در مجموع آنها وامهای یک هفتهای هستند (که در مقابل وثیقه) و بانکها باید برای دریافت آنها «پیشنهاد» (bid) بدهند. هدف آن است که نرخهای بازار پول (برخلاف بازار سرمایه با سررسید کوتاهمدت) در سطح مطلوب مقام پولی که همان اسم ژنریک بانک مرکزی است قرار گیرد. بانک مرکزی به خرید ابزارهای مالی با بکارگیری ذخیرهها و سپردهها برای اعمال و دستیابی به اهداف خود اقدام مینماید. امروزه شکل خاصی از معاملات بازار باز تحت لوای «تسهیل مقداری» و کمی انجام میشود که فرصت بدان اشاره کردن هم نمانده است.

سومین ابزار سیاستی مهم در دست بانکهای مرکزی حداقل سپرده قانونی است که بدان در ابتدای یادداشت اشاره شد. همانطور که گفته شد در سیستم فعلی بانکداری مرکزی اروپا سپرده قانونی دیگر بطور مستقیم برای محدودسازی قدرت بانکها در خلق پول و بدهی بکار گرفته نمیشوند.

دلیل این امر آنست که بانک مرکزی اروپا (ECB) همیشه این آمادگی را دارد تا ذخیرههای جدید خلق کند و آنها را در مقابل وثایق معتبر و نرخهای بهره معین به بانکها قرض دهد.

ثبات قیمتها و یا درواقع کاهش نرخ تورم و ثبات بخشیدن به نوسانات آن، هدف اصلی و اساسی سیاست پولی بانکهای مرکزی هستند. در نمودار این یادداشتها نشان دادیم که بانکها سپرده و ذخیرههایی را نزد بانک مرکزی نگه میدارند. این ودیعهها بخشی از داراییهای یک بانک هستند و بنابراین، با مدل ارائه ترازنامه بانک به سبک این یادداشتها، آن اقلام و اعداد و ارقام در سمت چپ ترازنامه بانک میآیند. بانکها وقتی مشتریان آنها پولی را از بانک «الف» به بانک «ب» منتقل میکنند و یا برداشت نقدی میکنند و بدانها نیاز دارند، (بانک «الف» میباید معادل آن مبلغ را از سپردههای خود در بانک مرکزی به بانک «ب» منتقل کند.) بانک مرکزی نرخ بهرهای را وضع مینماید که بانکها میتوانند ذخیره مازاد خود را بر پایه آن سپردهگذاری کنند و نرخی را مشخص میکند که بانکها میتوانند با آن اضافه بر ذخیرههای خود از بانک مرکزی قرض نمایند (این نرخها «سقف» و «کف» دارند به همین جهت است که بدان «کریدور نرخ بهره» میگویند.

(چقدر همه ما نیازمند آنیم مفاهیم پولی و بانکی را درست بفهمیم و درست و بجا ابزارها را بکار گیریم و به خصوص ساکنین بخشی از میرداماد). این نرخهای بهره همان نرخهایی هستند که بر نرخهایی که بانکها در قرضدهی و قرضگیری بین خود با یکدیگر آنها را بکار میبرند تاثیرگذارند و در نهایت بر سایر نرخهای بهره اقتصاد اثرگذاری دارند.

ذکر این نکته مهم است که یک بانک مرکزی در خود اعتماد، موثق و معتبر (Reliable) مجبور است تاثیرگذاری کمی روی این نرخها بگذارد. بنابراین، همانطور که بارها گفتهام بانکداری مرکزی نه کاری است «بهمین سادگی»، بدین سبب اغلب بدین بسنده میکنند که یک ترجیح خاصی را بیان کنند. با این همه بانکها میدانند که بانک مرکزی عاقبت برای اجرا و جا انداختن نرخ بهره مطلوب خود مداخله خواهد کرد.

امروزه توسل بانکهای مرکزی دنیا به سیاستهای نامتعارف پولی و اثربخشی آنها خود داستانی است. یکی از ثمرات آنها آنست که بانکهای مرکزی غرب یک استراتژی پولی را پی میگیرند که بدان «راهنمایی آیندهنگر» (Forward guidance) یا «ارشاد (نه به معنی فارسی آن) پیشنگر» میگویند. دیدم در ۲۸ جولای ۲۰۲۲، بانک مرکزی اروپا در وصف و رسالت آن نوشته بود: «اگر یک بانک مرکزی به «راهنمایی آیندهنگر» اقدام کند، این بدان معنی است که بانک مرکزی مزبور بر پایه ارزیابیهای خود از چشمانداز و افق ثبات قیمتها، به تدارک و تهیه و تامین اطلاعات مربوط به مقاصد و اهداف آینده سیاستهای پولی خود اقدام نموده است.»

براساس آن اطلاعرسانی رو به جلوی کارا بانکهای مرکزی بطور هدفمند و سنجیده و حساب شده توسط ارتباطات مردم با اهداف بلندمدتتر خود بر «انتظارات» آنها اثرگذاری مینمایند. در این راستا بانکهای مرکزی نهتنها باید به افشاء اطلاعات درباره آنچه فعلا انجام میدهند بپردازند و باور کنند که عصر پررمز راز بودن بانکهای مرکزی مدتها است سپری شده، بلکه همچنین باید به مردم پیامهای به موقع و درست مخابره کنند که آنها بتوانند انتظار اینکه در آینده بانک مرکزی چه میخواهد انجام دهد را به درستی نزدخود ترسیم نمایند. اما برای اینکه این سازوکار جواب دهد و کار کند و عملیاتی شود، بانکهای مرکزی، باید پشتیبان حرفهای خود را «عمل» قرار دهند. شاهد تاریخی کم نیست، ولی به یک نمونه اکتفا میکنم. در انگلستان که بانک مرکزی از قدمت و عظمت خاصی برخوردار است این «راهنمایی و هدایت پیشنگر» آنچنان کارآمد و مؤثر نبود چراکه بانک مرکزی آن کشور در مواجه شدن با مشکلات توسعه اقتصادی غیرانتظاری هرازگاهی از قول و قرارهای خود عدول کرده بود.

یادتان باشد هدف غایی و نهایی بانک مرکزی ثبات قیمتها است و برای تحقق و دستیابی بدان از تاثیرگذاری بر تغییرات نرخ بهره بازار پول بهره میگیرد. راه و روشی که نرخ بهره بازار پول بر ثبات قیمتهای جامعه، و در واقع به ثبات زندگی مردم، اثرگذاری خود را عملی مینماید موضوع بسیار مهمی در سیاست پولی است که باید امیدوار باشیم پژوهشگران بانک مرکزی به زبانی همه فهم آن را آسیبشناسی کنند و اطلاعرسانی نمایند و آن «مکانیزم یا سازوکار انتقال» است. (transmission mechanism). به اختصار به یکی از عناصر مهم آن که مستقیما بر خلق پول یعنی بر محور اصلی بحث این یادداشت ما اثرگذاری دارد باید اشاره نمود.

فرض کنید بانک مرکزی انتظار دارد تورم در میانمدت از نرخ هدفگذاری آن فزونی گیرد (مثلا همان ۲۲ ٪ زمان انتخابات ریاستجمهوری). بانک مرکزی با بالا بردن نرخ بهره بازار پول به عنوان ابزاری برای هدف کنترل و کاهش تورم اقدام میکند. اگر نرخ بهره استقراض از ذخایر بانک مرکزی و وامهای بین بانکی بالاروند، این امر بر رفتار بانکها اثرگذاری دارد. برای حفظ سوددهی بانکها بهره وامهای اعطایی خود را بالا میبرند. اگر هر بانک فعال نظام بانکی چنین کند، تقاضا برای اعتبار افت میکند. در سمت بدهیها، بانکها سعی میکنند تا کمتر به وجوه گران شده بازار پول وابسته باشند و لذا سهم سپردههای پسانداز را در تامین مالی (funding) و وجوه افزایش میدهند. در چنین شرایطی رقابت بانکها باعث میشود که برای جلب و جذب پساندازکنندگان بیشتر نرخهای بهره حسابهای پسانداز را بالا ببرند. خانوارها و صاحبان کسبوکارها درمییابند که پسانداز جذابیت بیشتری دارد و لذا از آن بخشی از درآمد خود که برای مصرف تخصیص دادهاند میکاهند. اثر کلی آن بر هر دو گروه اصلی جامعه که نام بردیم یکسان است: کسبوکارها سرمایهگذاری کمتری مینمایند و خانوارها سهم کمتری از درآمد خود را به خرید کالاها و خدمات اختصاص میدهند. باور بر این است که این سیاست میتواند به کنترل تورم در میانمدت تا بلندمدت کمک نماید.

اهل فن و اقتصادخواندهها متوجه این مهم شدند که در یادداشتها که سعی در سادهسازی- نه سطحیسازی- مباحث پیچیده پولی داشت تحلیل ارائه شده با آنچه در کتب دانشگاهی آمده متفاوت و مغایر بود. در کتابهای اقتصاد پولی اغلب پیشنهادهای تئوریها و «مدل»ها آنست که بانکهای مرکزی باید تمرکز خود را روی «میزان» و مقدار ذخایر بانک مرکزی قراردهد تا با افزایش و کاهش آنها، همراه با «ضریب فزاینده پولی» عرضه پول اقتصاد را کم و زیاد کنند.

گرچه در گذشته کشورهایی این سیاست را تعقیب کرده و فعلا هم ادامه میدهند، ولی باید دانست که این آن چیزی نیست که سیاستهای پولی امروز قبول دارند. جوهره نگرش جدید نزدیکی تئوری به واقعیت است (به قول مقامات بانک مرکزی اروپا) در حقیقت سازوکار مزبور در عمل معکوس است. به جای آنکه «پایه پولی» در ابتدا در بانک مرکزی خلق شود و از طریق بانکها در کل عرضه پول تجلی پیدا نماید، بانک مرکزی با برقراری نرخ بهره و تامین و عرضه و در دسترس قرار دادن ذخیرههای مناسب به اهداف سیاستهای پولی خود دستیابی مییابند. شاید بتوان گفت به جای «کلهای پولی»، نرخ بهره درست تعیین شده امروزه میدانداری میکند.

در این یادداشتها سعی شد به اختصار و کوتاه و گویا به پدیده خلق اعتبار و پول بهعنوان بخش عمده عرضه پول توسط نظام بانکی با محوریت بانکها تجاری پرداخته شود. بانکها بطور عمده این کار را با اعطای وام انجام میدهند، یعنی آنها بطور «همزمان» با خلق یک دارایی (وام) و یک بدهی برای بانک (پول سپرده در حساب قرضگیرندگان) به تولید «پول» میپردازند. وقتی وامگیرنده یا قرضگیرنده وام خود را به بانک بازپس میدهد پول خلق شده منهدم میشود.

پول جدید مزبور به بانک تعلق ندارد بلکه متعلق به قرضگیرنده است. سپردههای بانک همچون پول عمل میکنند و میتوانند به نقد تبدیل شوند. نهتنها در غرب بلکه در بسیاری از کشورها بخش اعظم عرضه پول را (گاهی تا بیش از ۹۰ ٪) سپردههای بانکی تشکیل میدهند. (درباره عناصر عرضه پول و پول چاپ شده بانک مرکزی و پول خلق شده نظام بانکی و رابطه آن دو با عرضه کل پول در کشور باید نوشت).

این واقعیت که بانکها قدرت خلق پول دارند را نباید بدان معنی تعبیر و تفسیر کرد که آنها بر سر راه خلق پول با عوامل بازدارنده مواجه نیستند.

قبض و بسط عرضه پول تحت تاثیر عوامل متعددی هستند که با هم رابطه متقابل و تعاملی دارند. در این یادداشتها، به سه عامل مهم از آن عوامل پرداختیم: ۱) رفتار خانوارها و کسبوکارها ۲) ریسکهای ترازنامه بانکها و ۳) سیاست پولی.

سعی شد نشان دهیم که چگونه سیاستهای پولی بطور عمده از طریق نرخهای بهره عملیاتی میشوند. اگر این یادداشتها پرسشهایی به ذهن ما وارد نموده باشد به یکی از اهداف عمده خود رسیده است.

احمد یزدانپناه/ استاد اقتصاد دانشگاه الزهرا(س)