به گزارش ایبنا، شاخصکل از ابتدای سال، ۵۴ درصد رشد کرده است، اما بسیاری از معاملهگران ادعا میکنند چنین رشدی را در سبدهای سرمایهگذاری خود نمیبینند. رضا کیانی، مدیر تحقیق و توسعه بورس تهران، در میزگردی تخصصی به بررسی دلایل ادعای عدمانطباق عملکرد و بازده پرتفوی برخی سرمایهگذاران و سهامداران با روند شاخصهای بورسی پرداخت. این بحث با تمرکز بر کارکرد شاخصهای بورس و نحوه استفاده از آنها در بازار سرمایه ایران مطرح شد.

به گفته کیانی، شاخصها بهطور کلی دارای دو کارکرد اصلی هستند؛ کارکرد نخست، نقش شاخص بهعنوان یک نماگر است که تصویر کلی از وضعیت و جهت حرکت بازار را ارائه میدهد، با اینحال کارکرد دوم که از اهمیت بالاتری برخوردار است، استفاده از شاخص بهعنوان یک ابزار سرمایهگذاری است؛ کارکردی که در سالهای اخیر توجه بیشتری را به خود جلب کردهاست. بر این اساس، شاخصهایی که قابلیت سرمایهگذاری نداشته باشند، عملا کارآ تلقی نمیشوند و شاخص مطلوب، شاخصی است که امکان طراحی ابزارهای سرمایهگذاری بر مبنای آن وجود داشتهباشد. این رویکرد در طراحی شاخصها، مبنای توسعه صنعت شاخصسازی در بازارهای جهانی بودهاست. بهعنوان نمونه، ۵۰۰ S&P بیش از پنجهزار شاخص مختلف را طراحی کرده که هریک نماینده یک استراتژی سرمایهگذاری مشخص است. FTSE نیز نمونهای دیگر از شاخصسازهای بینالمللی است که طیف گستردهای از شاخصها را منتشر میکند. در سطح جهانی، شاخصسازهای بزرگ با ارائه مجموعهای متنوع از شاخصها، زمینه شکلگیری ابزارهای مالی گوناگون را فراهم کردهاند.

نخستین و مهمترین ابزارهایی که بر پایه این شاخصها ایجاد میشوند، صندوقهای شاخصی هستند. تنوع شاخصها در بازارهای جهانی به شکلگیری صندوقهای شاخصی متعدد منجر شدهاست؛ بهطوریکه هر صندوق میتواند بازدهی یک شاخص خاص را هدفگذاری و ردگیری کند. معیار ارزیابی موفقیت این صندوقها، میزان خطای ردگیری (Tracking Error) است؛ به این معنا که هرچه انحراف عملکرد صندوق از شاخص مبنا کمتر باشد، بهعنوان صندوق موفقتری شناخته میشود. در ادامه این نشست، کیانی با اشاره به وضعیت شاخصها و ترکیب بازار سرمایه ایران گفت: در حالحاضر، حدود ۴۰۰ شرکت در بورس تهران و حدود ۱۵۰ شرکت در فرابورس حضور دارند؛ در مجموع، نزدیک به ۵۵۰ سهم در بازار سرمایه ایران معامله میشود. از منظر ریاضی، ترکیبهای بسیار متنوعی از پرتفویها را میتوان از این مجموعه سهام ایجاد کرد؛ پرتفویهایی که ممکن است از یک سهم تا صدها سهم را دربرگیرند. سرمایهگذاران، بسته به استراتژی خود، میتوانند هریک از این ترکیبها را انتخاب کنند.

از اینرو، مقایسه بازدهی پرتفوی سرمایهگذاران با شاخصهای بازار، مستلزم طرح یک پرسش اساسی است: آیا هدف سرمایهگذار از ابتدا، ردگیری شاخص بوده یا استراتژی دیگری را دنبال کردهاست؟ بدون پاسخ به این پرسش، ارزیابی میزان انطباق بازدهی پرتفوی با شاخص، فاقد مبنای تحلیلی دقیق خواهد بود. بر اساس برخی گزارشها، در مقاطعی شرکتهایی که تمرکز معاملاتی بیشتری بر آنها وجود داشته، بازدهی کمتری نسبت به شاخصکل بورس ثبت کردهاند. هرچند این دادهها مربوط به گذشته است، اما نشان میدهد؛ در آن مقطع، تمرکز بازار بر سهامی بوده که عملکردی ضعیفتر از متوسط بازار داشتهاند، در نتیجه همچنان مشخص نیست سرمایهگذاران و فعالان بازار، از میان گستره موجود سهام، بر چه مبنایی اقدام به انتخاب شرکتها کرده و چه انتظاری از بازدهی پرتفوی خود در مقایسه با شاخصهای بازار داشتهاند.

بررسی بازدهی صندوقهای شاخصی

او با اشاره به صندوقهای شاخصی در بورس تهران، به تشریح نقش عملیاتی شاخصها در بازار سرمایه پرداخت. او افزود: این صندوقها با هدف بازتولید بازدهی شاخصهای کل و هموزن، طراحی شدهاند و عملکرد آنها معیاری برای سنجش میزان قابلیت سرمایهپذیری این شاخصها محسوب میشود.

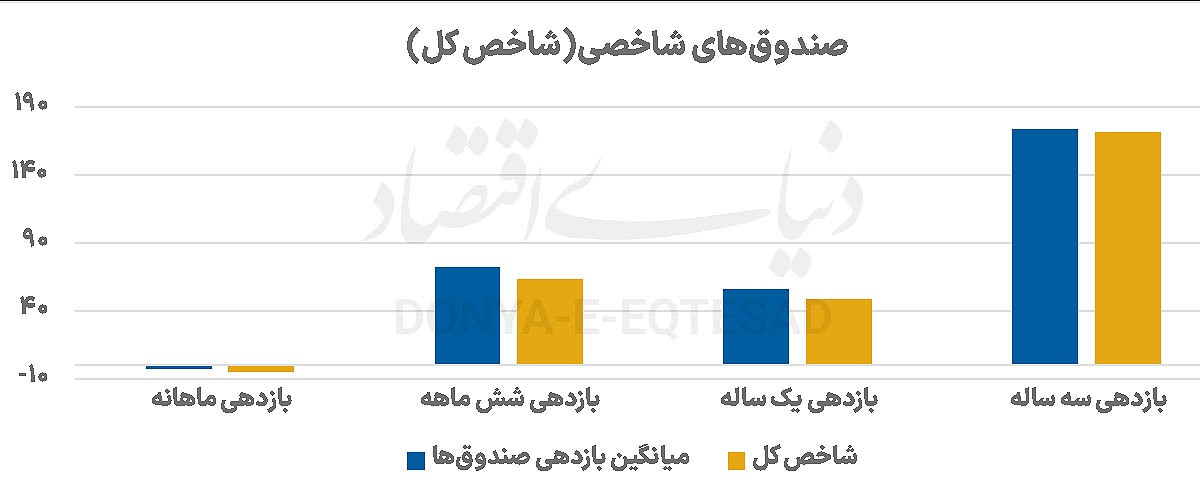

بررسی دادههای مربوط بهعملکرد صندوقهای شاخصی نشان میدهد؛ در عمل، میزان انطباق بازدهی این صندوقها با شاخصهای کل و هموزن، تصویر دقیقتری از کارکرد «قابلیت سرمایهپذیری شاخصها» ارائه میدهد. بررسی عملکرد پنج صندوق شاخصی مربوط به شاخصکل نشاندادهاست که میانگین بازدهی این صندوقها در افق یکماهه منفی ۲.۵ درصد بوده، درحالیکه شاخصکل در همین دوره افت ۴.۵ درصدی را ثبت کردهاست و صندوقهای شاخصی مبتنی بر شاخصکل، در کوتاهمدت توانستهاند افت کمتری نسبت به شاخص تجربه کنند. در افق میانمدت نیز میانگین بازدهی ششماهه صندوقهای شاخصی معادل ۷۱.۸ درصد محاسبهشده، درحالیکه بازدهی شاخصکل در همین دوره حدود ۶۳درصد بودهاست. در بازه یکساله، صندوقهای شاخصی بهطور میانگین بازدهی ۵۵.۹ درصدی را بهثبت رساندهاند؛ رقمی که در مقایسه با بازدهی ۴۸.۵ درصدی شاخصکل، حاکی از عملکردی نزدیک و حتی اندکی بهتر است. در افق بلندمدت سهساله نیز میانگین بازدهی صندوقها حدود ۱۷۳درصد و بازدهی شاخصکل نزدیک به ۱۷۱درصد بوده که نشاندهنده انطباق قابلقبول عملکرد این ابزارها با شاخص کل است.

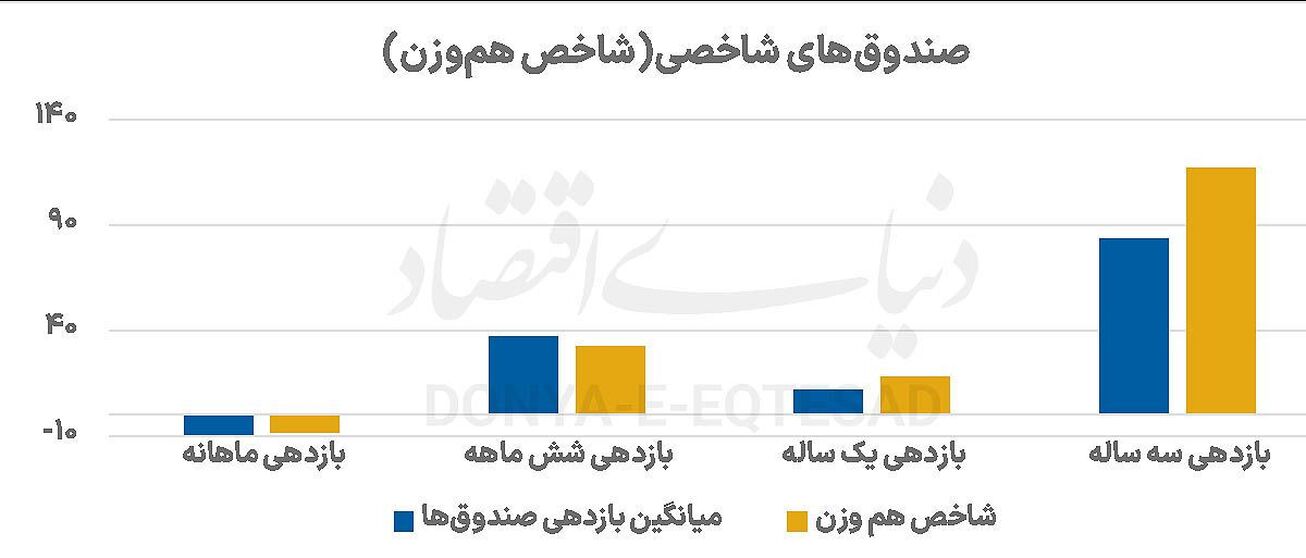

در مقابل، بررسی صندوقهای مبتنی بر شاخص هموزن تصویر متفاوتی را نشان میدهد. میانگین بازدهی یکماهه این صندوقها حدود منفی ۹.۴ درصد بوده، درحالیکه شاخص هموزن افتی معادل ۸.۲ درصد را تجربه کردهاست. در بازه ششماهه، میانگین بازدهی صندوقهای هموزن حدود ۳۷.۳ درصد و بازدهی شاخص هموزن ۳۲.۳ درصد بودهاست، با اینحال در افق یکساله، صندوقهای هموزن بهطور میانگین بازدهی ۱۱.۹ درصدی داشتهاند؛ درحالیکه شاخص هموزن بازدهی بالاتری معادل ۱۸.۱ درصد را ثبت کردهاست. این فاصله در افق سهساله نیز مشهود است؛ بهگونهای که میانگین بازدهی صندوقها حدود ۸۳.۷ درصد و بازدهی شاخص هموزن ۱۱۷.۳ درصد بودهاست. این ارقام نشان میدهد؛ هرچند صندوقهای شاخصی مبتنی بر شاخصکل توانستهاند با خطای ردگیری نسبتا محدود، عملکردی نزدیک به شاخصکل داشتهباشند، اما در مورد شاخص هموزن، میزان انحراف عملکرد صندوقها از شاخص در برخی دورهها قابلتوجهتر است. موضوعی کهبار دیگر اهمیت طراحی شاخصهای قابلسرمایهگذاری و نیز مدیریت کارآمد صندوقهای شاخصی با حداقل خطای ردگیری را برجسته میکند.

مجموع مباحث مطرحشده در این میزگرد و بررسی دادههای عملکردی صندوقهای شاخصی نشان میدهد؛ اختلاف میان بازدهی شاخصها و بازدهی سرمایهگذاران، بیش از آنکه ناشی از ناکارآمدی شاخصها باشد، ریشه در تفاوت اهداف و ترکیب پرتفویها دارد. شاخصها در وهله نخست، ابزار سنجش وضعیت کلی بازار هستند و تنها در صورتی میتوان انتظار انطباق بازدهی با آنها را داشت که هدف سرمایهگذار، بهطور مشخص ردگیری شاخص باشد.

در چنین شرایطی، طرح این انتظار که بازدهی همه سرمایهگذاران لزوما با شاخصهای بازار همسو باشد، فاقد مبنای تحلیلی دقیق است. آنچه اهمیت دارد، شفافبودن هدف سرمایهگذاری، انتخاب آگاهانه استراتژی و در نهایت، توسعه شاخصهایی است که نهتنها تصویر روشنی از بازار ارائه دهند، بلکه بهعنوان مبنایی عملی برای طراحی ابزارهای سرمایهگذاری نیز قابلاتکا باشند.

منبع: دنیای اقتصاد